中信建投:2023年医药大健康十大预测

- 数码

- 2023-01-24 19:26:55

- 179

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中信建投:2023年医药大健康十大预测

中信建投证券研究

目 录

预测一:医疗服务:复苏可期,长期看好差异化定位的连锁医疗公司

预测二:处方药:创新药估值提升、仿制药政策出清,关注疫后复苏机会

预测三:医疗器械:集采政策底部明确,疫情后需求有望复苏

预测四:医美:防疫政策优化下复苏可期,头部公司韧性十足

预测五:CXO:业绩持续靓丽,期待估值修复

预测六:医药零售:疫情防控政策持续优化,行业步入快速恢复增长阶段

预测七:中医药产业链:看好中医医疗、自我诊疗及创新中药企业

预测八:生物制品:期待供给及非新冠需求恢复

预测九:生物试剂行业:价格及服务优势明显,国产化率具有提升潜力

预测十:生物制药上游产业链:迎历史机遇,促创新升级

预测一:医疗服务:复苏可期,长期看好差异化定位的连锁医疗公司

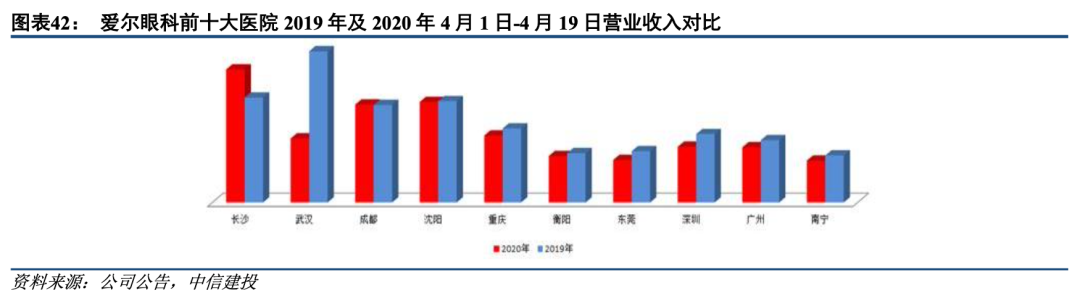

2020年国内疫情影响回顾——爱尔眼科:2020年4月中下旬境内医院恢复正常。2020Q1,疫情对公司境内主营业务影响主要在2月、3月,对境外主营业务的影响主要从3月下旬开始。1月,公司收入同比增长13.5%;2月,各地政府防控加强,各地医院暂停门诊及手术服务,收入同比下降62%;3月中旬,国内疫情逐步得到控制,各地医院陆续复工复诊,而全球大范围爆发开始,境外眼科中心开始暂停门诊及手术服务导致收入同比下降45%,公司整体收入同比下降34%。2020Q2,境内医院从4月19日基本恢复正常,公司整体Q2收入同比增长0.72%。

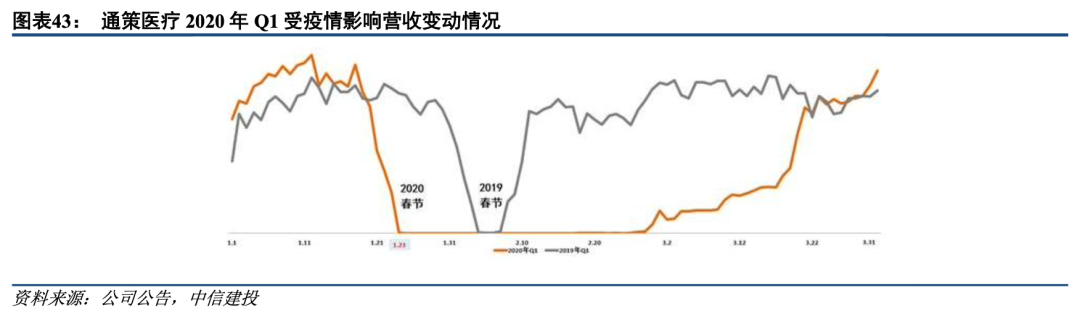

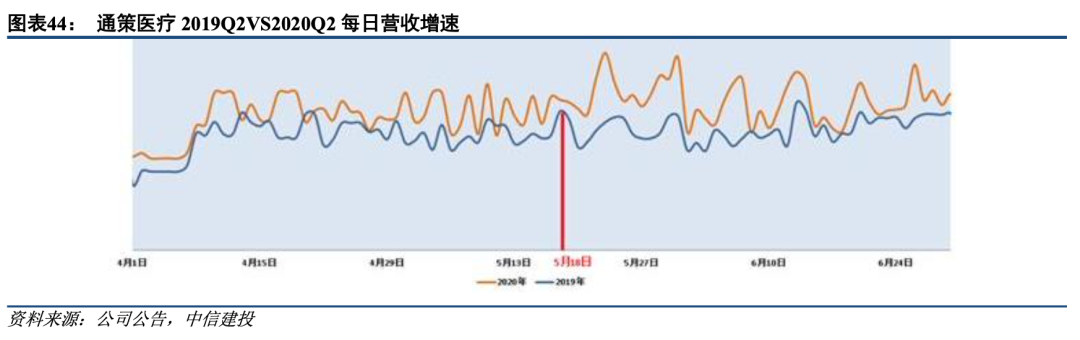

2020年国内疫情影响回顾——通策医疗(维权):2020年3月下旬恢复正常。公司20Q1、20Q2收入增速分别为-51%、20%。1月23日,医院进入春节假期,全国多省市启动重大突发公共卫生事件一级响应后,省卫健委通知暂停下属医院全部诊疗服务。3月初:公司陆续恢复下属医院急诊业务,其他业务逐步开展,但种植、牙周超声波等操作时间长、气溶胶产生较多的口腔择期手术和治疗仍未恢复。3月末:经营情况已恢复并超越2019年同期水平。5月18日:公司旗下医院全面恢复诊疗业务。

长期看好差异化定位的连锁医疗公司。严肃医疗方向,长期来看,全球肿瘤发病率随着老龄化程度提升而增长,肿瘤医疗服务兼具刚需特质和成长性,我们长期看好差异化定位,打造肿瘤医疗连锁专业化优势的海吉亚医疗;连锁消费医疗具备量价齐升和连锁扩张驱动高增长的特征,我们长期看好爱尔眼科、通策医疗等标的。建议积极关注:辅助生殖行业牌照较为稀缺,锦欣生殖作为行业龙头,依托上市地位和资本力量加快并购扩张,护城河进一步加强;康复医院的盈利周期比综合医院短,对人员技术要求相对不高,与周边公立医院合作及差异化定位较为重要,相关公司包括三星医疗等。

预测二:处方药:创新药估值提升、仿制药政策出清,关注疫后复苏机会

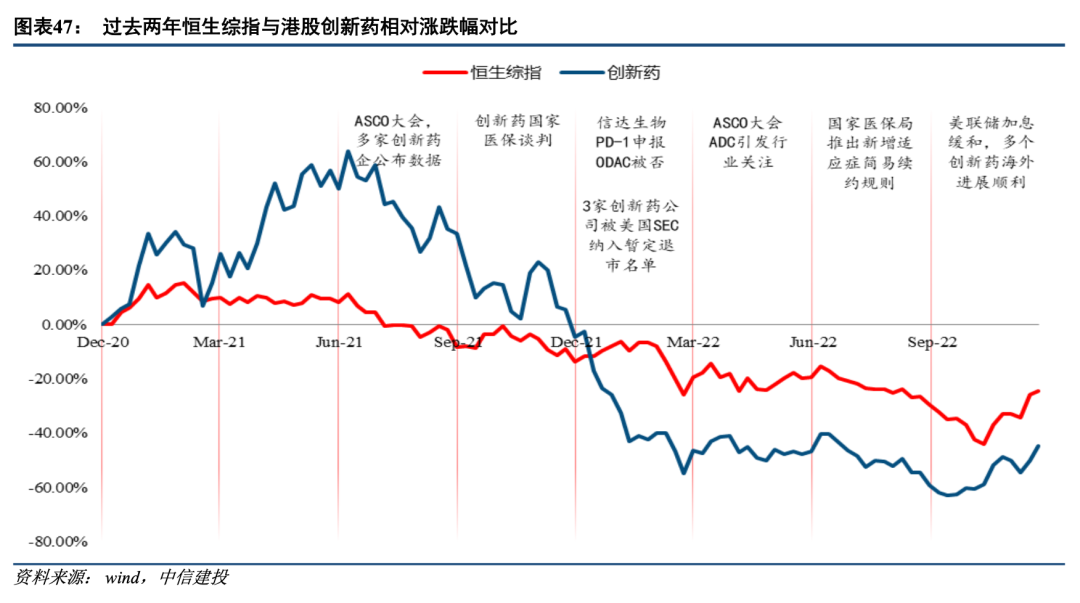

多重压制因素缓解,创新药产业迎来春天

2023年创新药的行业环境有望逐步触底回升。21年7月以来,创新药显著跑输恒生综指。主要原因我们认为有以下几点:1)美联储加息导致全球风险资产估值下行,以DCF估值为基础的创新药资产敏感性更高;2)创新药定价不及预期,导致销售不及预期,进而影响峰值销售预测;3)行业内部竞争激烈,企业盈利困难,经营压力较大;4)创新药出海遇到阶段性困难。而以上问题在22H2逐步缓解,加息预期反应相对充分,医保谈判更加科学化市场化,伴随行业出清竞争减少,出海迎来新的曙光。因此展望2023年,我们对行业环境进一步改善保持乐观。

展望未来一年,创新药企研发、临床、商业化持续推进,事件催化丰富。其中,恒瑞医药重磅ADC药物SHR-A1811将有重要数据读出,两个免疫类重磅药物JAK1、IL17预计将提交上市申请。除此之外,百济神州、信达生物等公司均有重要事件催化。

我们看好研发差异化,在研产品有重磅数据读出或者商业化产品进入快速放量阶段的公司。继续看好恒瑞医药、百济神州、信达生物、荣昌生物、康方生物、君实生物,关注康诺亚、科济药业、亚盛医药、益方药业等。

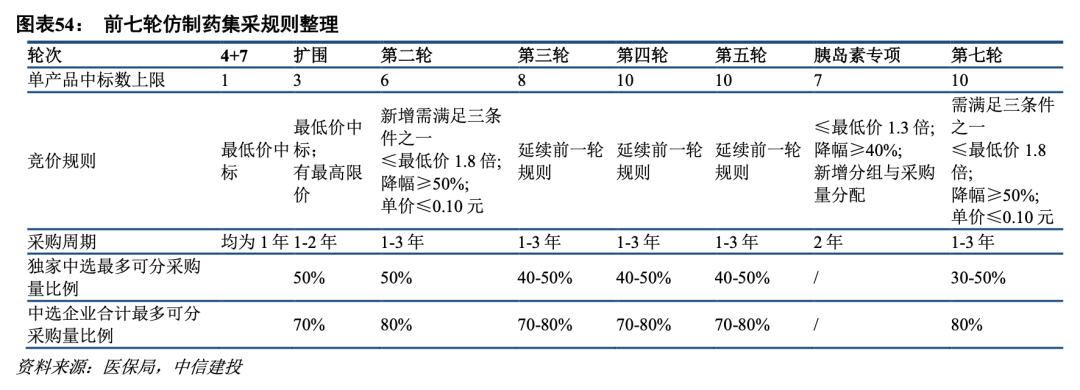

仿制药:关注集采出清的标的

集采常态化,降幅趋于稳定。国家组织药品集中带量采购已进行七批,频率逐渐稳定在一年两轮。经过多轮探索,集采规则不断优化,引导企业合理布局,目前规则已趋于常态化、稳定化。集采中标企业数逐步增多,平均降幅趋于稳定。

我们复盘了美国疫情管控及放开过程中主要药物种类处方量的波动,认为肿瘤及慢病用药相对刚性,且在疫情管控放开后增长更加持续,已超过疫情前水平。而手术麻醉用药恢复程度虽不如肿瘤及慢病药,但是在低基数上实现高增长,短期弹性大。

疫情后处方药恢复:肿瘤及慢病相对刚性且增长持续,手术麻醉短期弹性大

手术量恢复带来的手术及麻醉镇痛药品需求恢复。从美国经验看,麻醉镇静药物在20Q2疫情第一波影响中快速下降,21Q2和22Q2两次疫情管控放开中实现了环比增速明显提升。其中,21Q2的同比增速回升也与20Q2的低基数有关。麻醉镇痛领域,我们看好恒瑞医药,关注恩华药业、人福医药等。

肿瘤药相对刚性且增长持续。其中,化疗药20年Q2疫情开始之后,白蛋白紫杉醇、卡铂、培美曲塞均经历5-7个季度的同比负增长,22Q1后重回正增长。然而部分化疗药并未恢复到疫情前水平,我们认为主要原因有两个:①化疗品种间替代;②疫情期间,住院风险加大且部分医生担心化疗后重症肺炎风险,加速了靶向药,尤其是口服靶向药对化疗药的替代,Chemo-free方案更加流行。血液肿瘤药物,来那度胺作为成熟产品自20Q4开始经历5个季度的同比负增长,在21Q4重回正增长,目前季度处方量创历史新高。PD-1单抗注射液,20Q2-21Q4期间处方增速出现明显减速,22Q1管控完全放开之后恢复增长。实体瘤口服靶向药和血液肿瘤口服靶向药处方量受到疫情、防控政策影响不大。

慢病药物领域糖尿病、免疫疾病尽管增速有所波动,但成长持续,部分品种疫情管控放开后加速。继续看好恒瑞医药、信达生物,关注康诺亚。

预测三:医疗器械:集采政策底部明确,疫情后需求有望复苏

医疗器械板块我们看好疫后复苏弹性较大的消费医疗及择期手术器械、集采政策接近出清的高值耗材、新基建、设备上游公司及内镜产业链。从海外经验看,消费医疗器械中眼科器械的恢复较好,我们看好爱博医疗等;择期手术复苏相关且集采政策接近出清的高值耗材公司,我们看好爱康医疗、乐普医疗及惠泰医疗等;新基建我们看好迈瑞医疗、联影医疗、艾隆科技、健麾信息等;设备上游公司我们看好奕瑞科技及海泰新光;内镜产业链我们看好开立医疗、澳华医疗及海泰新光等。

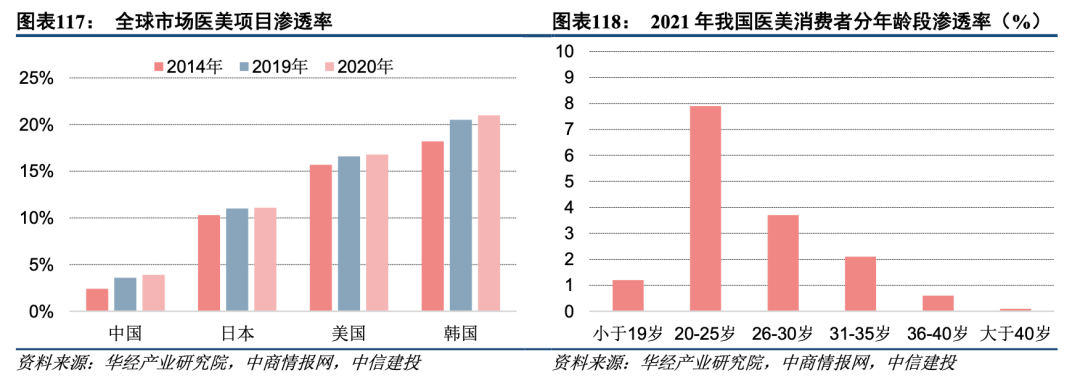

预测四:医美:防疫政策优化下复苏可期,头部公司韧性十足

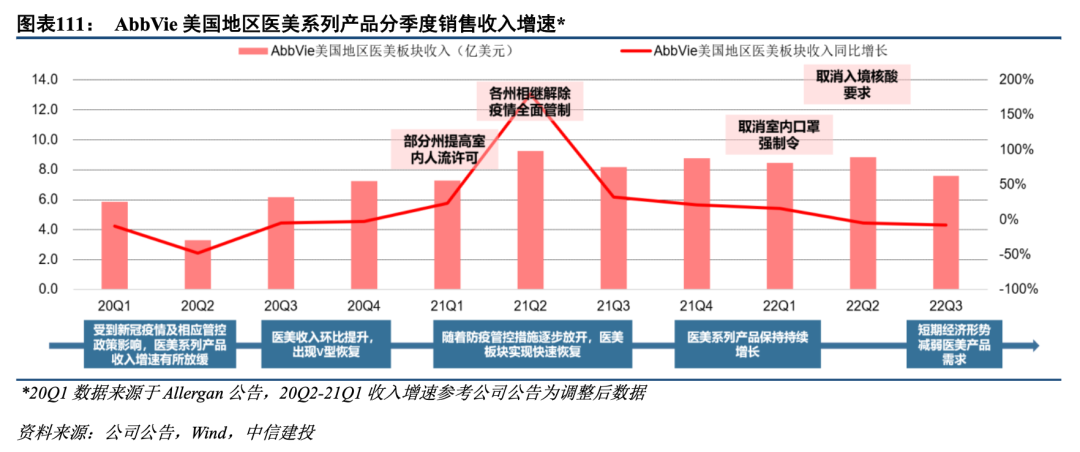

海外疫情管控政策调整,疫后医美需求逐步复苏。艾尔建(Allergan)作为全球医美生物制药领域的领导企业,旗下美学产品组合覆盖面部美学、身体塑性、整形、皮肤护理等领域,多年来通过外延+内生,已经逐步成长为全球医美龙头。2020年,艾伯维(AbbVie)宣布以630亿美元收购艾尔建,公司正式更名为艾尔建美学(Allergan Aesthetics)。根据艾伯维财报数据,20年疫情爆发初期,受到新冠疫情及防疫政策影响,美国地区医美板块收入大幅下滑,但随着美国疫情管控政策逐步放松,可以看到公司医美板块收入环比持续提升,21年在低基数下实现快速增长,疫后医美需求逐步复苏。

疫情扰动下销售短期承压,头部企业经营韧性突出。2022年各地疫情反复叠加相应封控措施导致终端消费需求缩减,线下医美机构经营受到一定冲击,从龙头企业的业绩表现来看,爱美客和华熙生物在2022年上半年增速显著放缓,一方面是疫情影响同比基数因素,另一方面更主要是行业严监管,使得终端活动增速有所下降。尽管Q3各地疫情仍然呈现多点散发的局面,爱美客收入及利润两端仍然实现了高速增长,主要得益于积极推进营销活动;华熙生物收入及扣非后利润也均实现了快速增长,其中医疗端业务预计在产品结构的持续优化下表现稳健,医美龙头彰显经营韧性。

防疫政策优化下复苏可期,头部公司韧性十足。海外经验看,防疫政策优化下医美需求将逐步复苏,考虑到国内政策导向及经营韧性,我们看好细分龙头爱美客、华熙生物、华东医药及巨子生物等。

预测五:CXO:业绩持续靓丽,期待估值修复

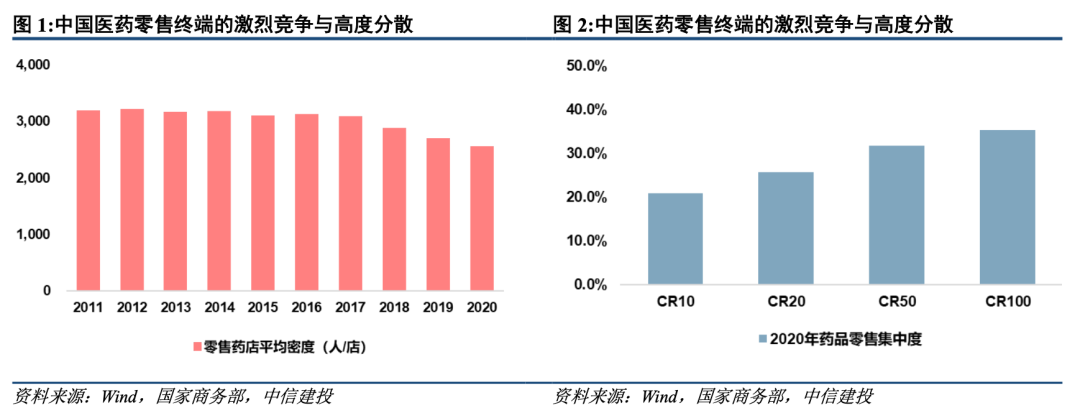

预测六:医药零售:疫情防控政策持续优化,行业步入快速恢复增长阶段

预测七:中医药产业链:看好中医医疗、自我诊疗及创新中药企业

中成药及饮片:看好饮片行业规范升级,关注产业链行业龙头。以优质优价为导向的中药饮片省际联采对饮片及中药材行业的持续规范升级将产生积极推动作用,建议关注中国中药等具备产业链优势及溯源体系的行业龙头、以及产业链下游的固生堂等中医医疗服务机构龙头。

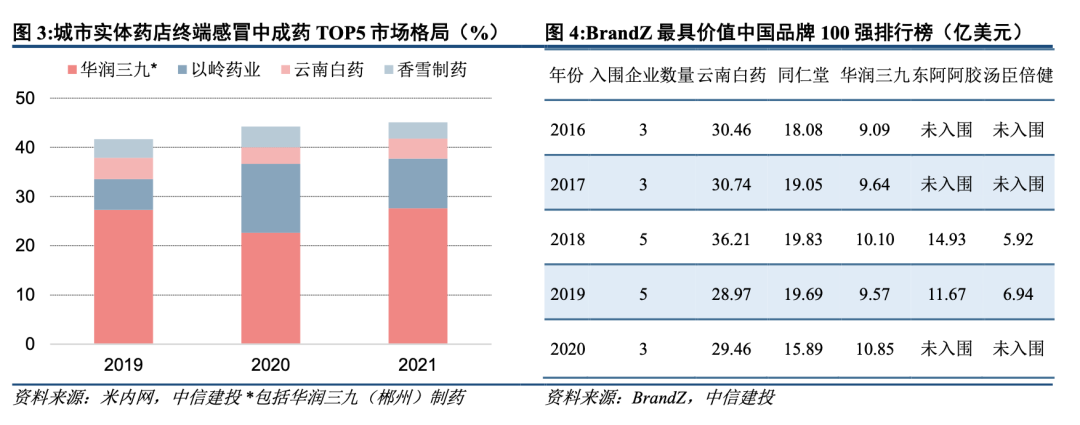

中成药OTC呼吸品类:防疫政策逐步优化,中成药OTC呼吸品类有望受益。随着新冠防控工作进一步优化,防控政策采取更为精准的举措,我们认为自我诊疗市场的感冒呼吸品类有望持续增长,受益于线上渠道及中成药品牌效应的持续焕新迭代,中成药OTC呼吸品类占比实现稳步提升,占据OTC呼吸用药市场主导地位。根据海外经验,随着防疫政策逐步优化调整,自我诊疗类药物需求持续提升,呼吸品类药物需求明显增加,建议关注自我诊疗市场的感冒呼吸品类相关公司,我们看好华润三九、以岭药业、太极集团、康缘药业等行业龙头企业,关注葵花药业、济川药业等。

中药消费品:看好品牌延展、渠道扩张、定价能力强的龙头企业。品牌延展、渠道扩张、定价能力强的品牌中药企业将逐渐步入高质量发展阶段。2020年以来,疫情催化线上B2C、O2O渠道的高速扩张,为我国OTC市场提供了新的增长点,而不断出台的中医药利好政策,也给中药消费品市场带来增量发展空间,随着产业政策及格局变迁,品牌OTC历久弥新,有望逐渐步入高质量发展阶段。在中药消费品市场品牌企业集中度的进一步提升的大背景下,我们认为,品牌延展、渠道扩张、定价能力强的品牌中药企业将逐渐步入高质量发展阶段。在目前政策环境下,我们认为中药OTC公司有不同程度的价值重估机会,建议重点关注华润三九、同仁堂、太极集团等辨识度较高的品牌中药公司。

中药处方药:政策红利持续释放,中药处方药放量可期。整体来看,国家大力支持中医药传承创新发展,虽然中成药集采由点到面正在全面推进,但从目前已经开标的省际联盟的结果来看,整体降幅符合预期,尤其是独家的中药处方药品种降幅较为温和,最近发布的饮片联采文件也明确提出不以降价为目的,引导“优质优价”;与此同时,基药目录调正在即,中药创新药、中药独家品种有望通过此次调整进入新版基药目录,有益于中药品种入院推广、进一步提升市占率。除此之外,随着我国中药审评审批制度的不断健全和完善,中药创新药有望逐步迈入正轨,迎来高质量发展,我们认为,随着中医药政策红利持续释放,中药处方药放量可期,建议重点关注:以岭药业、康缘药业、天士力、新天药业等头部企业。

中药配方颗粒:龙头企业强者恒强,恢复性增长值得期待。我们认为,随着新旧国标转换的持续推进,预计中药配方颗粒的价格调整及销售趋势会更加清晰,背靠包括生产、技术产业链、产品质量、品牌及营销上的先发优势明显,龙头企业的头部地位有望越发稳固,强者恒强,建议重点关注:中国中药、华润三九、红日药业。

预测八:生物制品:期待供给及非新冠需求恢复

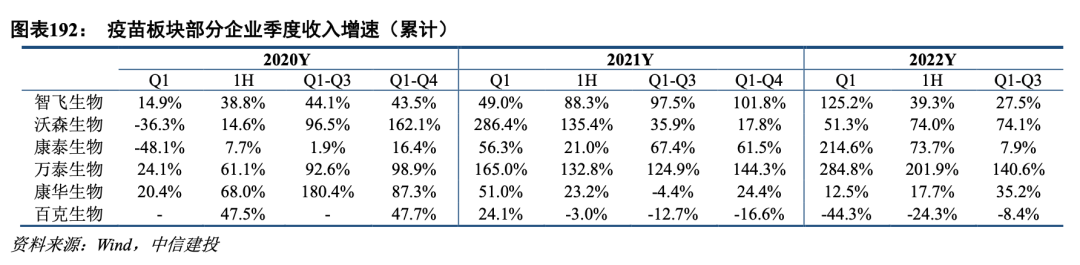

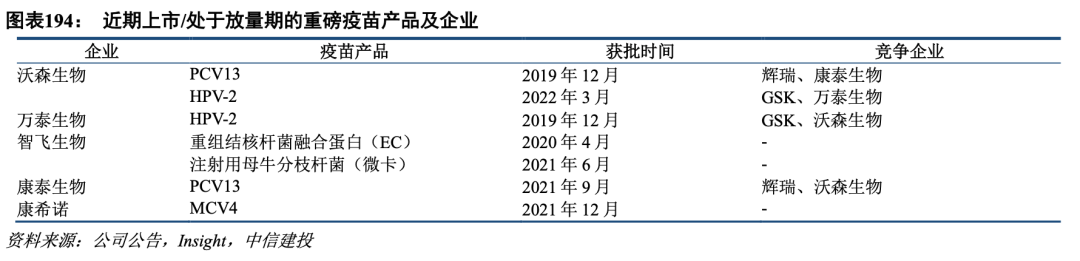

非新冠疫苗:疫情管控措施调整拉动非新冠疫苗恢复性增长。疫情管控措施调整并放松后,一方面,由于新冠疫苗接种率持续提升,新冠疫苗需求趋于饱和,挤兑效应逐步缓解;另一方面,人员流动性增加,导致对非新冠疫苗的补种需求得到释放。因此,有利于拉动非新冠疫苗实现恢复性增长。建议关注:沃森生物&康泰生物PCV13、智飞生物HPV系列+EC&微卡、康希诺MCV4、万泰生物&沃森生物HPV-2已上市销售;未来康泰生物二倍体狂苗、百克生物带状疱疹疫苗等重磅品种有望于2023年上市,为企业带来新的业绩增长点。

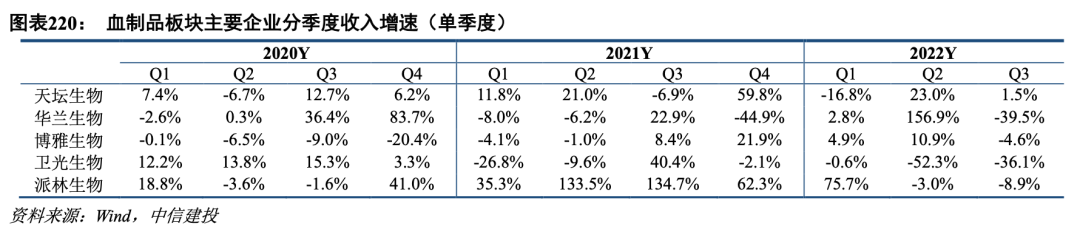

血制品:疫情管控措施调整有利于供给端增长及非新冠需求恢复。分析国外血制品企业疫情管控措施放开前后业绩情况,从供给端来看,管控措施放松有利于采浆量恢复,缓解供给端压力。从需求端来看:1)随着Omicron毒株致病性的减弱、疫苗接种的普及,适用于血制品治疗的重型和危重型新冠患者比例逐渐降低;2)海外经验来看,疫情管控措施放松未导致明显的新冠患者重症或死亡数量增加。因此,新冠相关的血制品需求将趋于减弱,而非新冠相关需求受疫情管控措施调整带来的就医需求增加影响,有望逐步恢复。血制品重点关注采浆及品种扩张的龙头企业,建议关注:天坛生物、华兰生物。

预测九:生物试剂行业:价格及服务优势明显,国产化率具有提升潜力

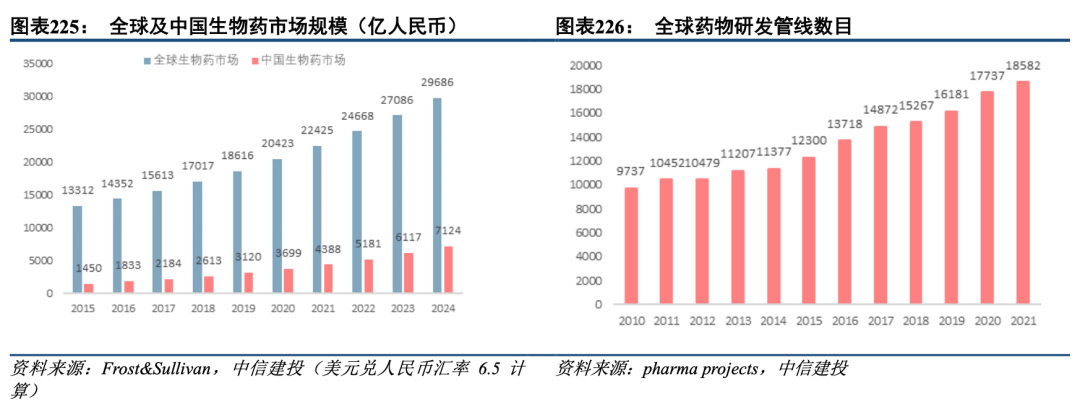

生物药:生物药是重组蛋白试剂十分重要的下游领域。根据Frost&Sullivan,2019年全球生物药市场规模为2864亿美元(18616亿元人民币),2024年有望达到4567亿美元(29686亿元人民币),年复合增长率为9.8%。在原研药制剂专利到期、医疗需求增长、监管体系更趋完善等有利因素的共同作用下,全球生物药市场的年复合增长率明显高于同期医药市场的平均水平。2019年中国生物药市场规模达到480亿美元(3120亿元人民币)。得益于医保支付能力的提高及患者自费承担能力的增强,预计2024年中国生物药物市场将进一步增长至1096亿美元(7124亿元人民币),年复合增长率为18.0%。

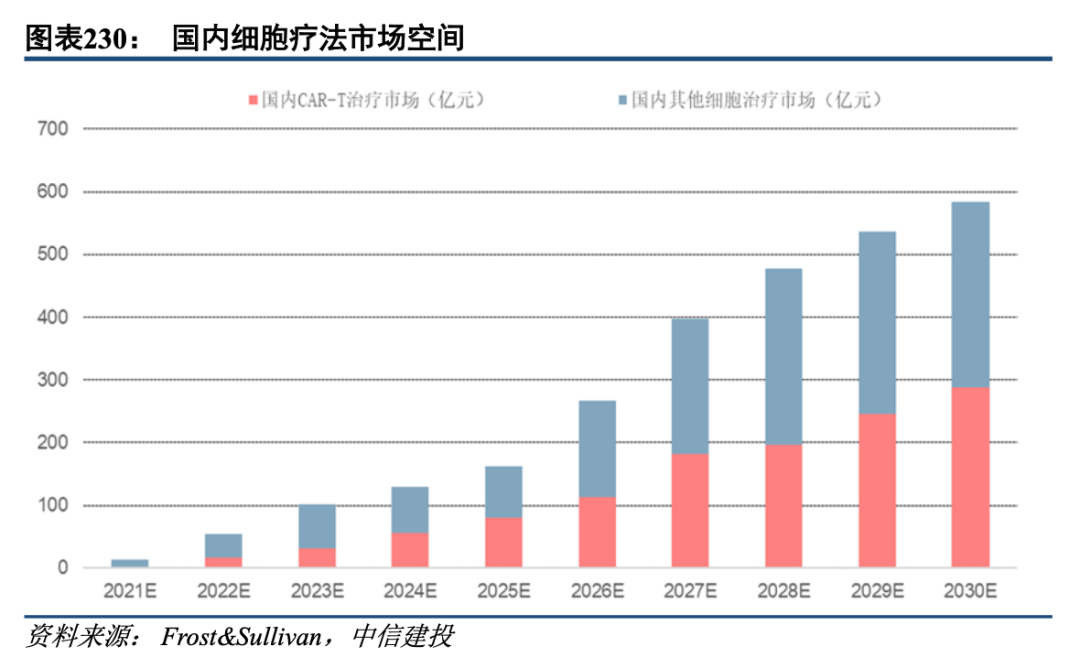

细胞与基因治疗:持续高景气的细分领域赛道,商业化爆发在即。据弗罗斯特沙利文预计,我国细胞治疗市场空间将由2021年的13亿元增长至2030年的584亿元,年均增速高达53%。其中CART细胞疗法市场空间将由2021年的2-3亿元增长至2030年的287亿元;其他细胞治疗市场空间将由2021年的10亿元增长至2030年的297亿元。

预测十:生物制药上游产业链:迎历史机遇,促创新升级

免责声明

本订阅号不是中信建投研究报告的发布平台,所载内容均来自于中信建投已正式发布的研究报告或对报告进行的跟踪与解读,订阅者若使用所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解。提请订阅者参阅中信建投已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

中信建投对本订阅号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本订阅号中资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据中信建投后续发布的证券研究报告在不发布通知的情形下作出更改。中信建投的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本订阅号中资料意见不一致的市场评论和/或观点。

本订阅号发布的内容并非投资决策服务,在任何情形下都不构成对接收本订阅号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。订阅者根据本订阅号内容做出的任何决策与中信建投或相关作者无关。

本产品仅为中信建投所有。未经中信建投事先书面许可,任何机构和/或个人不得以任何形式转发、翻版、复制、发布或引用本产品的全部或部分内容,亦不得从未经中信建投书面授权的任何机构、个人或其运营的媒体平台接收、翻版、复制或引用本产品的全部或部分内容。版权所有,违者必究。

本文由admin于2023-01-24发表在贵州在线,如有疑问,请联系我们。

本文链接:https://www.gz162.com/post/61339.html

![家用空气净化器十大排名(家用空气净化器十大排名品牌)[20240429更新]](http://www.gz162.com/zb_users/upload/editor/20230114/63c1c1d0d0d2b.jpg)

![十大顶级蓝牙耳机(十大顶级蓝牙耳机排名)[20240428更新]](http://www.gz162.com/zb_users/upload/editor/20230114/63c1c1c269d95.jpg)

![十大名牌空调质量排名(家用十大名牌空调质量排名)[20240428更新]](http://www.gz162.com/zb_users/upload/editor/20230114/63c1c1a4c897b.jpg)

![国产电脑十大品牌(国产知名品牌电脑)[20240428更新]](http://www.gz162.com/zb_users/upload/editor/20230114/63c1c14be8be1.jpg)

![国内十大笔记本电脑排名(国内笔记本电脑排行榜)[20240428更新]](http://www.gz162.com/zb_users/upload/editor/20230114/63c1c11e5d20e.jpg)

![游戏本十大排行榜(游戏本十大排行榜外星人高配置)[20240428更新]](http://www.gz162.com/zb_users/upload/editor/20230114/63c1c0bc715f0.jpg)

![十大最耐用的电视机(最耐用电视机哪个品牌)[20240428更新]](http://www.gz162.com/zb_users/upload/editor/20230114/63c1c0963befd.jpg)

![十大笔记本品牌排行(笔记本品牌前十名)[20240428更新]](http://www.gz162.com/zb_users/upload/editor/20230114/63c1c092bff2f.jpg)

![联想zukz2(联想ZuKz2)[20240419更新] 联想zukz2(联想ZuKz2)[20240419更新]](https://www.gz162.com/zb_users/upload/editor/20230114/63c1814419d63.jpg)

![1000左右买什么平板电脑最好的简单介绍[20240419更新] 1000左右买什么平板电脑最好的简单介绍[20240419更新]](https://www.gz162.com/zb_users/upload/editor/20230114/63c18151a11b1.jpg)

![组装机电脑配置清单2021(组装机电脑配置清单2021款)[20240419更新] 组装机电脑配置清单2021(组装机电脑配置清单2021款)[20240419更新]](https://www.gz162.com/zb_users/upload/editor/20230114/63c1812cb194e.jpg)